要点:自2025年1月1日起:调整《增值税及附加税费申报表》(一般纳税人适用)填报说明,调整《增值税及附加税费预缴表》及其附列资料填写说明。

(一)补充了《增值税及附加税费申报表(一般纳税人适用)》主表第28栏“①分次预缴税额”的填写说明。在填报口径不变的基础上,简化优化表述。

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

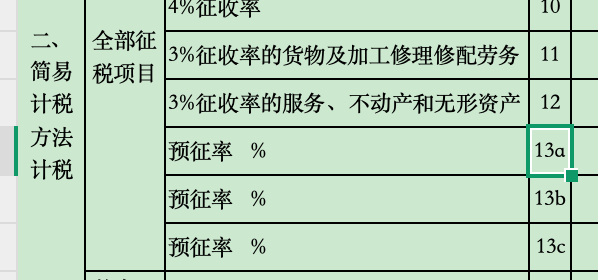

(三)调整《增值税及附加税费预缴表》及其附列资料填表说明,完善了建筑业预缴的填报说明。

根据财税〔2017〕58号,收到预收款时所有项目都需要预缴,本地项目(同一地级行政区范围内)在机构所在地预缴,异地项目服务发生地预缴,因此新填表说明删除“跨县市、异地”相关表述。调整后的纳税人(不含其他个人)提供建筑服务包括:纳税人跨县(市、区)(不含同一地级行政区范围内跨县市区)提供建筑服务以及纳税人提供建筑服务收取预收款两类情形。

|

|

|

|

|

|

|

|

|

|

|

|

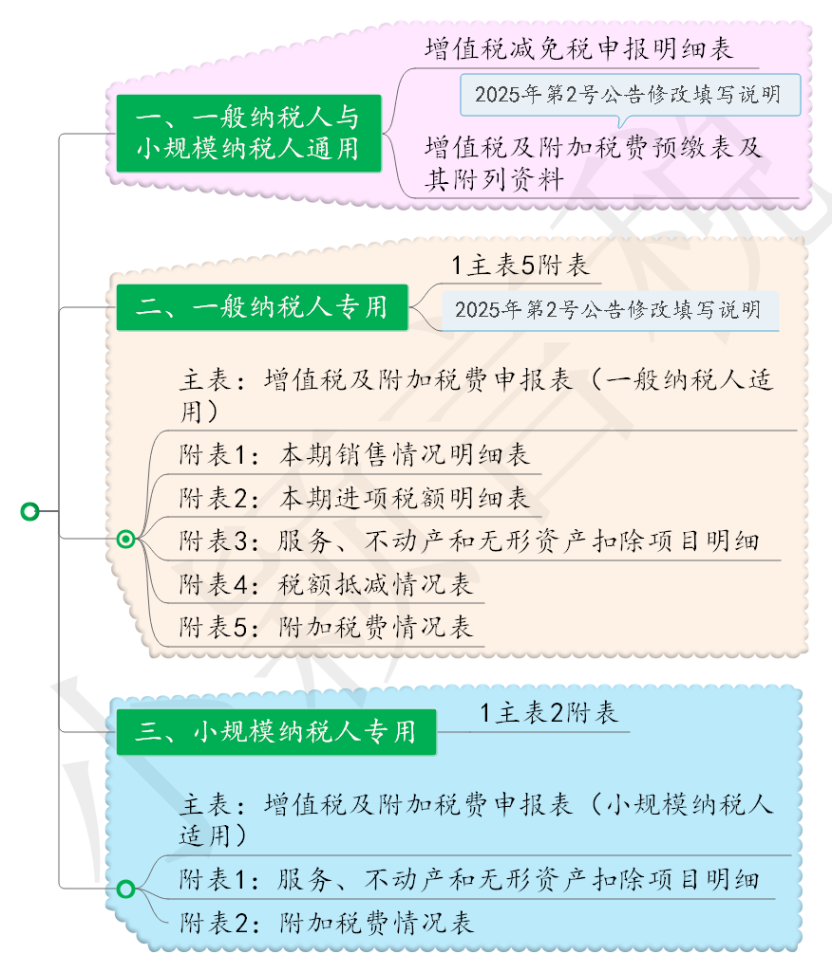

(一)《增值税及附加税费申报表(一般纳税人适用)》主表、附列资料1-4、《增值税减免税申报明细表》(国家税务总局公告2021年第20号)

(二)《增值税及附加税费申报表(一般纳税人适用)》附列资料5(国家税务总局公告2022年第3号)

(三)《增值税及附加税费申报表(一般纳税人适用)》 及其附列资料填写说明(国家税务总局公告2025年第2号)

(四)《增值税及附加税费申报表(小规模纳税人适用)》及其附列资料、填写说明(国家税务总局公告2021年第20号)

(五)《增值税及附加税费预缴表》(国家税务总局公告2021年第20号)

(六)《增值税及附加税费预缴表》附列资料(国家税务总局公告2022年第3号)

(七)《增值税及附加税费预缴表》及其附列资料填写说明(国家税务总局公告2025年第2号)

二、快递服务税目与网络货运平台进项税额抵扣范围明确

《关于明确快递服务等增值税政策的公告》(财政部 税务总局公告2025年第5号)

1.成品油、天然气、电力、氢能、二甲醚、甲醇以及其他各类车辆燃料(能源)和支付的道路、桥、闸通行费,应用于从事网络货运经营纳税人委托实际承运人完成的运输服务。

2.取得的增值税扣税凭证符合现行规定。

网络货运经营,是指纳税人依托互联网平台整合配置运输资源,以承运人身份与托运人签订运输合同,委托实际承运人完成道路货物运输,承担承运人责任的道路货物运输经营活动,不包括为托运人和实际承运人提供信息中介和交易撮合等服务的行为。实际承运人,是指接受网络货运经营者委托,实际从事道路货物运输的经营者。

从业人员自互联网平台企业取得服务收入,并由互联网平台企业按照本公告规定办理增值税及附加税费代办申报的,从业人员自互联网平台企业取得的服务收入可按规定享受增值税小规模纳税人月销售额10万元以下免征增值税、3%征收率减按1%计算缴纳增值税等税费优惠政策。后续如小规模纳税人相关税费优惠政策调整,按照调整后的政策执行。

从业人员连续12个月自互联网平台企业取得服务收入累计超过500万元的,互联网平台企业应当引导其依法办理市场主体登记,由其自行申报缴纳增值税。

(二)增值税及附加税费代办申报流程

互联网平台企业为从业人员办理增值税及附加税费代办申报的,办理流程如下:

1.核验从业人员身份、取得从业人员授权

互联网平台企业应当按规定对从业人员的身份信息进行实名核验;在为从业人员办理增值税及附加税费代办申报前,取得从业人员的书面同意并留存备查。

2.代办申报增值税及附加税费

从业人员自互联网平台企业取得服务收入,互联网平台企业应当于次月15日内填报《互联网平台企业代办申报表(为从业人员代办适用)》(附件1),为从业人员办理代办申报。从业人员取得服务收入超过小规模纳税人增值税免税标准需要计算缴纳税费的,互联网平台企业应按规定缴纳代办税费。

从业人员一个月度内自两个以上互联网平台企业取得服务收入,且合计超过小规模纳税人增值税免税标准需要计算缴纳税费的,税务机关通过电子税务局等信息系统向互联网平台企业推送相关信息。互联网平台企业应当根据当期各自代办申报的销售额,于前述条款代办申报的次月15日内填报《互联网平台企业代办汇总申报表(为从业人员代办适用)》(附件2),分别为从业人员代办申报,并按规定缴纳代办税费。

互联网平台企业应当如实向从业人员提供代办申报、已缴税费等办税信息。

黄金增值税新政思维导图(20251213更新)

1.若申报投资性用途,交易所开具增值税专用发票(交易所享受即征即退),福悦珠宝可凭票抵扣进项,福悦珠宝未来转售这些黄金时,不得向购买方开具增值税专用发票。

2.若申报非投资性用途,交易所开具普通发票(交易所免征);福悦珠宝可凭普通发票上注明的金额和6%扣除率计算进项税额,未来销售加工品时,可以开具增值税专用发票。

发票开具:交易所按实际成交价格向买入方会员单位或客户开具结算发票。

会员单位将标准黄金直接销售或者加工成投资性用途黄金产品(经中国人民银行批准发行的法定金质货币除外)并销售的按照现行规定缴纳增值税。

①卖出方会员单位凭交易所开具的结算发票,按实际成交价格向交易所开具普通发票;

②用于投资性用途的,交易所按照实际成交价格向买入方会员单位开具增值税专用发票;

买入方会员单位凭交易所开具的左上角带有“会员单位投资性黄金”字样的增值税专用发票上注明的增值税税额抵扣进项税额(仅作为核算进项税额的凭证)

买入方会员单位将黄金加工成投资用途并销售的,应按照规定的适用税率或征收率向购买方开具普通发票,不得开具增值税专用发票。

③用于非投资性用途的,交易所按照实际成交价格向买入方会员单位开具普通发票。

买入方会员单位如果是增值税一般纳税人的,可以凭交易所开具的左上角带有“会员单位非投资性黄金”字样的普通发票,以普通发票上注明的金额和6%的扣除率计算抵扣进项税额(仅作为核算进项税额的凭证)

买入方会员单位将标准黄金加工成非投资性用途黄金产品并销售的,可按照规定的适用税率或征收率向购买方开具增值税专用发票。

①买入方客户凭交易所开具的结算发票,按实际成交价格向交易所开具普通发票;

②交易所按照实际成交价格向买入方客户开具普通发票。

买入方客户如果是增值税一般纳税人的,可以凭交易所开具的左上角带有“客户标准黄金”字样的普通发票,以普通发票上注明的金额和6%的扣除率计算抵扣进项税额(仅作为核算进项税额的凭证)。客户应单独核算从交易所购入并发生实物交割出库的标准黄金的进项税额。

买入方客户将标准黄金直接销售或者加工后销售,可按照规定的适用税率或征收率向购买方开具增值税专用发票。

明确了2025年享受增值税加计抵减政策的先进制造业企业名单制定有关事项。

要点:

(1)符合条件的企业只要在2026年4月10日前申请成功,即可从2025年1月开始享受先进制造业企业5%的加计抵减优惠。

(3)企业申请进入名单前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形,未因偷税被税务机关处罚两次及以上。

(4)委托外部进行生产加工的,相关销售额不计入制造业产品销售额。受托企业在满足本通知相关规定的情况下,加工费可计入从事制造业业务相应销售额。

(5)总分支机构间、同一控制下的企业间发生应税交易,取得的进项税额不得计提加计抵减额。

(6)享受政策的企业将原材料、半成品销售给另一企业加工为半成品或者产成品后进行回购的,应当仅就半成品或者产成品加工费部分的进项税额计提加计抵减额。

2.工业母机

《关于开展2025年度享受增值税加计抵减政策的工业母机企业清单制定工作的通知》(工信部联通装函〔2025〕198号)(2)企业可于10月31日后,从信息填报系统中查询是否被列入清单。清单印发后,企业可在当期一并计提前期可计提但未计提的加计抵减额。列入2025年清单的企业,于2025年1月1日起享受政策;已列入2024年清单但未列入2025年清单的企业,于2025年10月31日停止享受政策。

3.集成电路

《关于开展2025年度享受增值税加计抵减政策的集成电路企业清单制定工作的通知》(工信部联电子函〔2025〕234号)(1)符合条件的企业在2025年9月25日至9月30日、10月9日至10月14日申请成功,就能从2025年1月开始享受集成电路企业15%的加计抵减优惠。

(2)企业可于11月30日后,从信息填报系统中查询是否被列入清单。清单印发后,企业可在当期一并计提前期可计提但未计提的加计抵减额。列入2025年清单的企业,于2025年1月1日起享受政策;已列入2024年清单但未列入2025年清单的企业,于2025年10月31日停止享受政策。

1.允许退还的留抵税额计算变化

(1)制造业等4个行业

按月全额退还期末留抵税额,允许退还的留抵税额=当期期末留抵税额×进项构成比例×100%,无退税门槛;

变化点:可按月全额扣除的行业范围缩小为制造业、科学研究和技术服务业、软件和信息技术服务业、生态保护和环境治理业等4个行业。计算公式中“增量留抵税额”中的“增量”改为“当期期末”。

(2)房地产开发经营业

符合退税门槛的房地产开发经营企业允许退还的留抵税额=当期期末留抵税额与2019年3月31日期末留抵税额相比新增加留抵税额×进项构成比例×60%,有退税门槛;不符合的可选择按其他纳税人规定申请退还期末留抵税额。

变化点:取消小微企业全额退还增量留抵税额政策,房地产开发企业新增分段退税。

(3)其他纳税人

按比例分段退还增量留抵税额,允许退还的留抵税额=当期期末留抵税额与申请退税前一税款所属期上一年度12月31日期末留抵税额相比新增加留抵税额不超过1亿元的部分×进项构成比例×60%+超过1亿元的部分×进项构成比例×30%,有退税门槛。

变化点:除制造业等4个行业,符合退税门槛的房地产开发企业以外的其他行业执行分段退还留抵税额,其他纳税人基期改为:税款所属期上一年度12月31日期末

2.退税门槛变化

(1)房地产开发经营业纳税人

与2019年3月31日期末留抵税额相比,申请退税前连续六个月(按季纳税的,连续两个季度,下同)期末新增加留抵税额均大于零,且第六个月(按季纳税的,第二季度,下同)期末新增加留抵税额不低于50万元的;

(2)其他纳税人

申请退税前连续六个月期末留抵税额均大于零,且第六个月期末留抵税额与申请退税前一税款所属期上一年度12月31日期末留抵税额相比新增加留抵税额不低于50万元的。

3.销售额占比计算方法变化

房地产开发经营业纳税人,是指从事《国民经济行业分类》中“房地产开发经营”业务相应发生的增值税销售额及预收款占其全部增值税销售额及预收款的比重超过50%的纳税人;同一计算期间内既取得房地产开发经营业务增值税销售额或预收款,又取得其他业务增值税销售额,且销售额及预收款比重符合房地产开发经营业纳税人规定的纳税人,申请退还期末留抵税额时,应当按照“房地产开发经营业纳税人”、“其他纳税人”规定办理。

变化点:1.房地产开发经营业计算销售额占比时,公式分子考虑了预收款。符合退税门槛的房地产开发经营业纳税人相比“其他纳税人”留抵退税力度更大,增量留抵税额不论是否超过1亿元,退税比例均为60%;

2.明确适用增值税差额征税政策的,以差额前的金额确定。

4.进项构成比例变化

进项构成比例,为2019年4月至申请退税前一税款所属期已抵扣的增值税专用发票、海关进口增值税专用缴款书、完税凭证、机动车销售统一发票、收费公路通行费增值税电子普通发票、电子发票(航空运输电子客票行程单)、电子发票(铁路电子客票)等增值税扣税凭证(以下简称七类扣税凭证)注明的增值税额占同期全部已抵扣进项税额的比重;

变化点:扣税凭证新增电子发票(航空运输电子客票行程单)、电子发票(铁路电子客票)等;

不含:农产品收购发票或者销售发票,购进国内旅客运输服务取得的电子普通发票,桥闸通行费发票,公路、水路等其他客票。

时间范围:

(1)制造业等4个行业及房地产开发经营业纳税人:以2019年4月以来七类增值税扣税凭证占比;

(2)其他纳税人:为申请退税前一税款所属期当年1月以来。

5.按月全额退还期末留抵税额的行业范围变化

(1)仅制造业等4个行业纳税人可以按月全额退还期末留抵税额;

(2)按月全额退还期末留抵税额的行业范围调整,删除了电力、热力、燃气及水生产和供应业,交通运输、仓储和邮政业,批发和零售业,农、林、牧、渔业,住宿和餐饮业,居民服务、修理和其他服务业,教育、卫生和社会工作、文化、体育和娱乐业等行业;

(3)小微企业全额退还增量留抵税额政策停止执行。

6.缴回政策变化

新规取消了2022年10月31日前缴回已退税款才能申请留抵退税或即征即退、先征后返(退)的时间限制,同时新增纳税人缴回已退税款后选择适用留抵退税或即征即退等政策的,自缴回次月起36个月内不得变更的约束。

1.对执行委员会(以下简称执委会)取得的电视转播权销售分成收入、赞助计划分成收入(货物和资金),免征增值税;

2.对执委会市场开发计划取得的国内外赞助收入、转让无形资产(如标志)特许权收入、宣传推广费收入、销售门票收入及所发收费卡收入,免征增值税;

3.对执委会取得的与中国集邮有限公司合作发行纪念邮票收入、与中国人民银行合作发行纪念币收入,免征增值税;

4.对执委会取得的来源于广播、互联网、电视等媒体收入,免征增值税;

5.对执委会按国际世界运动会协会核定价格收取的运动员食宿费及提供有关服务取得的收入,免征增值税;

6.对执委会赛后出让资产取得的收入,免征增值税。

自2025年11月1日起至2027年12月31日,对纳税人销售自产的利用海上风力生产的电力产品,实行增值税即征即退50%的政策。

《关于调整风力发电等增值税政策的公告》(财政部 海关总署 税务总局 2025年第10号)

1.2025年11月1日后核准的核电机组,不再实行增值税先征后退政策;

2.财税〔2000〕102号规定的飞机维修劳务增值税实际税负超过6%的部分实行由税务机关即征即退的政策,自2025年11月1日起停止执行;

3.财税〔2003〕86号规定的进口铂金免征进口环节增值税、中博世金科贸有限责任公司通过上海黄金交易所销售的进口铂金增值税即征即退政策,自2025年11月1日起停止执行;

4.财税〔2006〕65号规定的自上海钻石交易所销往国内市场的毛坯钻石,免征进口环节增值税、国内钻石开采企业通过上海钻石交易所销售的自产毛坯钻石实行免征增值税政策、国内加工的成品钻石,通过上海钻石交易所销售的,在国内销售环节免征增值税、国内加工的成品钻石,进入上海钻石交易所时视同出口,不予退税,自上海钻石交易所再次进入国内市场,其进口环节增值税实际税负超过4%的部分,由海关实行即征即退等政策,自2025年11月1日起停止执行;

4.财税〔2007〕16号规定的对煤层气抽采企业的增值税一般纳税人抽采销售煤层气实行增值税先征后退政策,自2025年11月1日起停止执行;

5.财税〔2015〕73号规定的对新型墙体材料增值税即征即退50%政策,自2025年11月1日起停止执行;

6.财税〔2015〕74号规定的对纳税人销售自产的利用风力生产的电力产品,实行增值税即征即退50%的政策,自2025年11月1日起停止执行;

7.财税〔2016〕36号附件3规定的经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人中的一般纳税人,提供有形动产融资租赁服务和有形动产融资性售后回租服务,对其增值税实际税负超过3%的部分实行增值税即征即退政策,自2025年11月1日起停止执行。

本文由小颖言税原创整理,转载请注明来源。