印花税申报是企业日常税务处理的常规事项,但实际操作中纳税人经常出现一些申报错误。如何准确判断合同是否应税?如何正确确认计税依据?遇到特殊情形又该如何处理?本文将直击高频易错点,帮您厘清要点,确保申报合规无忧。

错误表现

由于纳税人对具体应税合同类型记忆模糊,导致应税合同漏报或非应税合同错报。

合规要点

根据《中华人民共和国印花税法》及所附《印花税税目税率表》列举的11类应税合同:借款合同、融资租赁合同、买卖合同、承揽合同、建设工程合同、运输合同、技术合同、租赁合同、保管合同、仓储合同、财产保险合同。

计税依据是计算税款的基石,以下是两点常见错误。

以含税价作为计税依据

错误表现

纳税人直接按含增值税的合同总价计税。

合规要点

根据《中华人民共和国印花税法》第五条规定:

· 应税合同、应税产权转移书据的计税依据为合同所列金额,不包括列明的增值税税款。

·应税营业账簿的计税依据为账簿记载的实收资本(股本)、资本公积合计金额。

· 证券交易的计税依据,为成交金额。

计税依据未包含未列明金额

错误表现

纳税人签订时未列金额就忽略不计税,或后续结算金额未及时补充申报。

合规要点

根据《中华人民共和国印花税法》第六条规定:

· 应税合同、产权转移书据未列明金额的,印花税的计税依据按照实际结算的金额确定。

· 计税依据按照前款规定仍不能确定的,按照书立合同、产权转移书据时的市场价格确定。

· 依法应当执行政府定价或者政府指导价的,按照国家有关规定确定。

合同取消错误期望退税

错误表现

合同未履行,纳税人以为已缴印花税可退或抵税。

合规要点

根据《财政部 税务总局关于印花税若干事项政策执行口径的公告》(2022年第22号)第三条规定,未履行的应税合同、产权转移书据,已缴纳的印花税不予退还及抵缴税款。

零申报“偷懒”不报

错误表现

当期无应税行为,纳税人直接不做申报。

合规要点

根据《中华人民共和国印花税法》第十六条的规定:印花税按季、按年或者按次计征。实行按季、按年计征的,纳税人应当自季度、年度终了之日起十五日内申报缴纳税款。即使季度、年度内未发生应税行为,也必须进行零申报。

误判境外合同全免税

错误表现

纳税人认为涉及境外主体的合同一律不交印花税。

合规要点

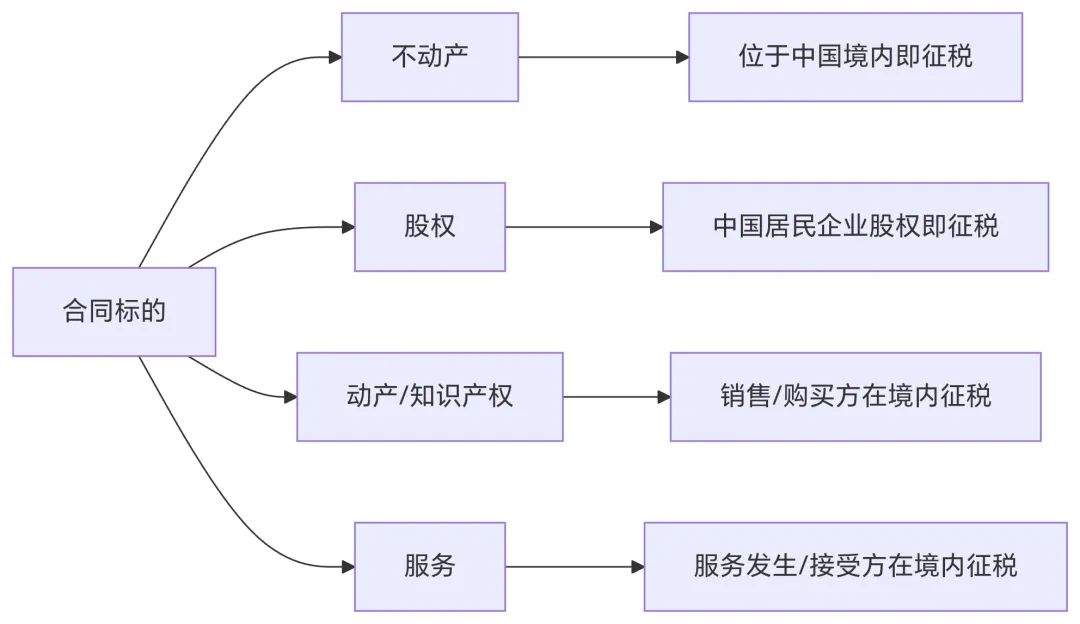

境外合同是否应税需根据合同签订地、执行地、标的物所在地等具体情形综合判断,不能一概而论免税。

普惠减半优惠未享或错享

错误表现

符合条件的小微企业、个体户等未享受“六税两费”减半优惠,或在电子税务局操作时因系统未即时显示而手动错选减免项。

合规要点

根据《财政部 税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(2023年第12号)规定,自2023年1月1日至2027年12月31日,对增值税小规模纳税人、小型微利企业和个体工商户减半征收印花税(不含证券交易印花税)。

证券交易印花税减半政策未更新

错误表现

纳税人忽略或忘记证券交易印花税的最新减半政策。

合规要点

根据《财政部 税务总局关于减半征收证券交易印花税的公告》(2023年第39号)规定,自2023年8月28日起,证券交易印花税实施减半征收。

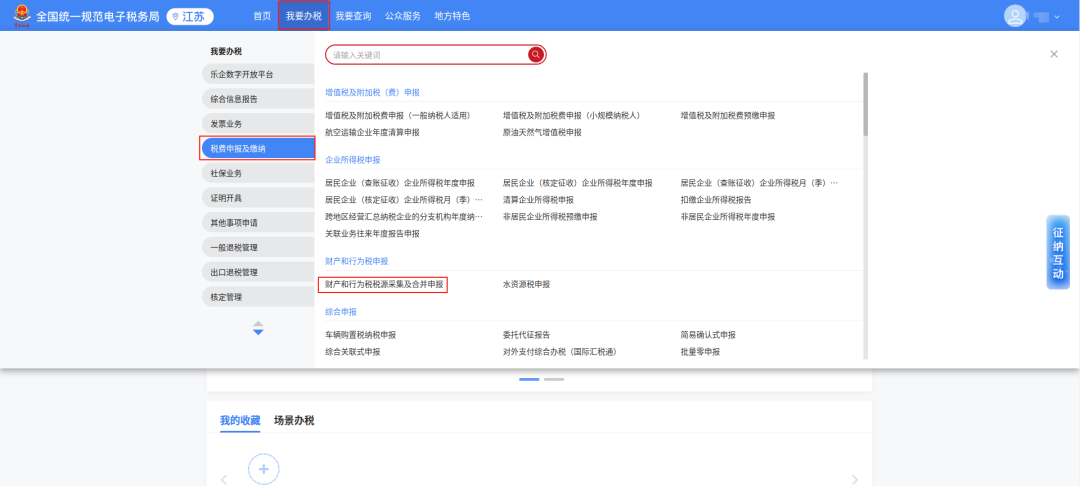

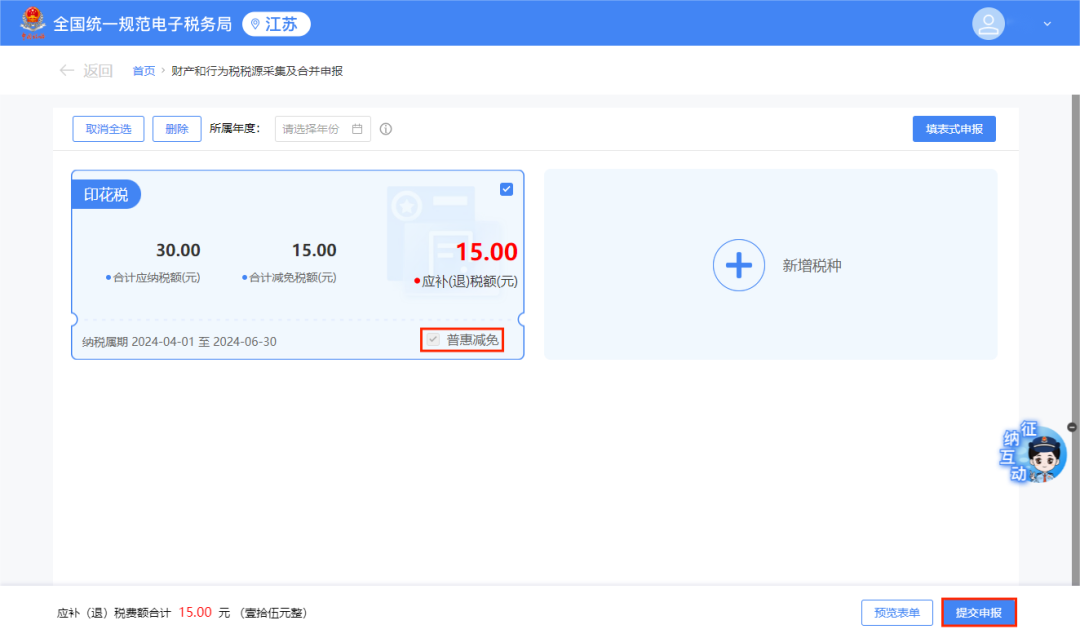

电子税务局高频问题解决方案

“六税两费”减免税额显示问题

在电子税务局“印花税税源采集”环节录入信息后,系统可能不会直接显示“六税两费”减半优惠(仅计算其他优惠)。

若无其他优惠,减免税额填“0”,保存提交。系统后续会自动识别纳税人资质,若符合条件则勾选“普惠减免”,最终显示减半后的应缴税额。切勿在此步骤手动错选减免性质!

按次申报数据不显示、申报类型冲突

数据不显示:进入申报页面,在“税款所属期间”栏,选择该业务发生的具体日期,系统即可带出数据。

提示“存在按次申报,不允许按季申报”:若本年度已进行过按次申报,则该年度内无法改为按季申报,需延续按次申报。次年可通过电子税务局申请变更为按期(季/年)申报。遇疑问可通过电子税务局“征纳互动”或联系主管税务机关咨询。

友情提醒

印花税申报虽为常规工作,却涉及政策理解、事实判断及系统操作等多重环节。上述常见错误,正是风险高发区。企业只有规范日常合同管理和申报流程,才能在履行纳税义务的同时有效规避风险。如遇特殊情形,建议您提前与主管税务机关沟通咨询,确保申报合规、稳妥。