近期,许多纳税人留言咨询预缴增值税的相关问题,为了帮助纳税人更好地理解和掌握这方面的知识,本文将详细介绍需预缴增值税的五种情形。

情形一

提供建筑服务

1

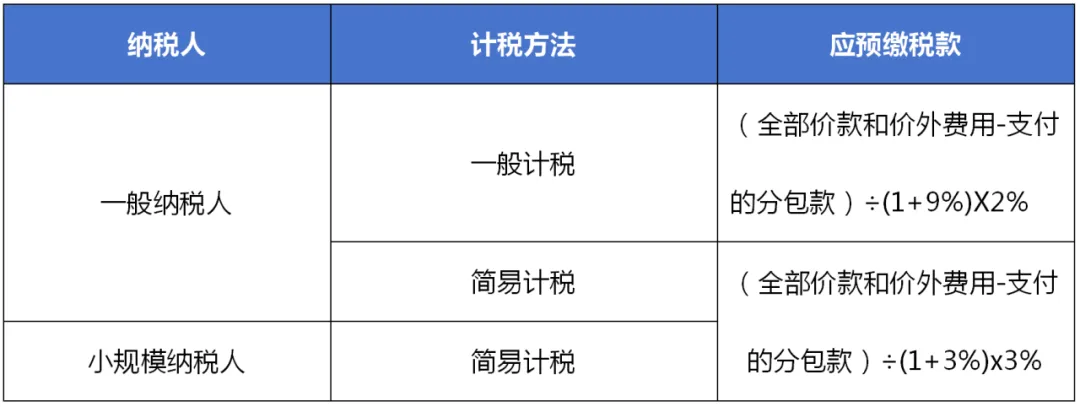

跨县(市、区)提供建筑服务

单位和个体工商户跨县(市、区)提供建筑服务应按照规定的计税方法,向建筑服务发生地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

自2023年1月1日至2027年12月31日,按照现行规定应当预缴增值税税款的小规模纳税人,凡在预缴地实现的月销售额未超过10万元的,当期无需预缴税款。在预缴地实现的月销售额超过10万元的,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

2

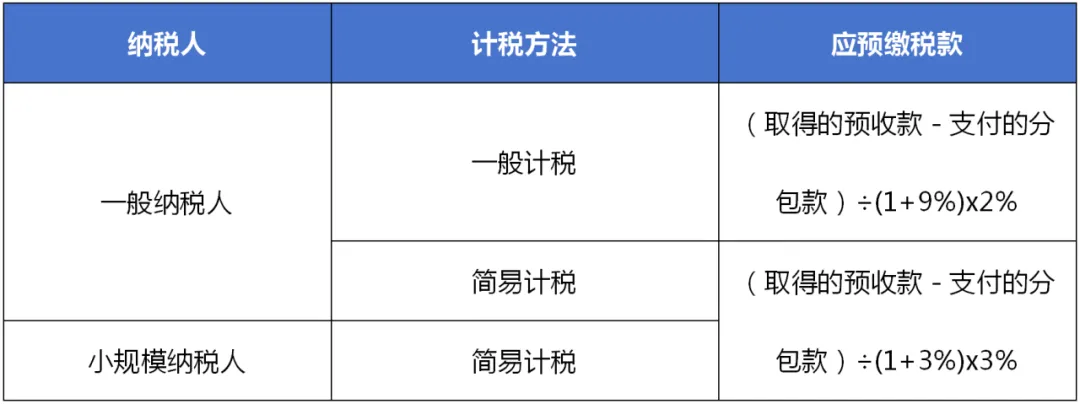

提供建筑服务取得预收款

纳税人提供建筑服务取得预收款,应在收到预收款时预缴增值税。

按照现行规定应在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在建筑服务发生地预缴增值税;按照现行规定无需在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在机构所在地预缴增值税。

情形二

转让不动产

纳税人(不包括其他个人)转让不动产,应按照规定的计税办法,向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

房地产开发企业销售自行开发的房地产项目不适用该规定。

情形三

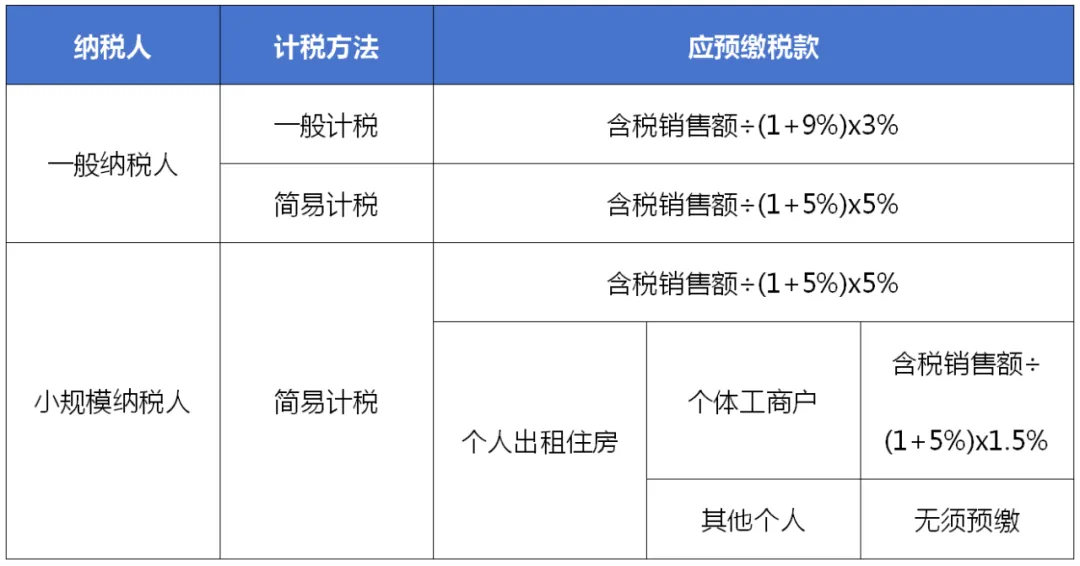

提供不动产经营租赁服务

纳税人以经营租赁方式出租其取得的不动产,若不动产所在地与机构所在地不在同一县(市、区)的,纳税人应向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税;若不动产所在地与机构所在地在同一县(市、区)的,纳税人向机构所在地主管税务机关申报纳税。

情形四

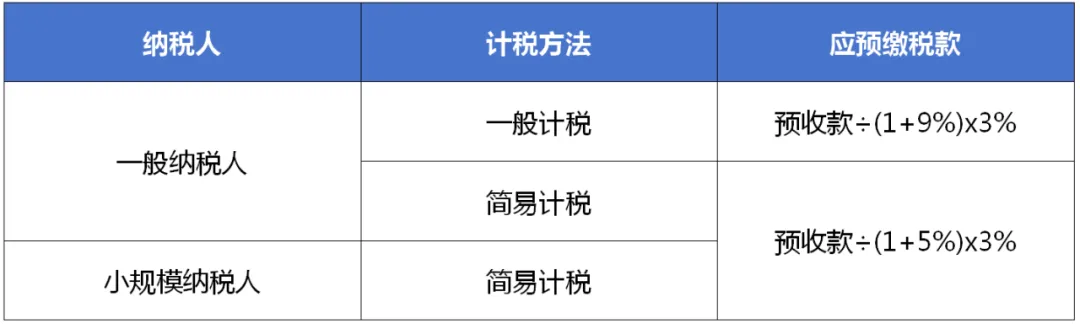

房地产开发企业销售自行开发的房地产项目

房地产开发企业中的一般纳税人、小规模纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时预缴增值税。

房地产开发企业中的一般纳税人应在取得预收款的次月纳税申报期向主管税务机关预缴税款;小规模纳税人应在取得预收款的次月纳税申报期或主管税务机关核定的纳税期限向主管税务机关预缴税款。

情形五

辅导期一般纳税人在一个月内多次领购专用发票

辅导期纳税人每次专用发票领购量限定不能超过25份,再次领购时其领购份数不能超过核定每次领购份数与结存未使用空白专用发票份数的差额数。辅导期纳税人在一个月内多次领购专用发票时,从当月第二次领购专用发票起,按照上一次已领购并开具的专用发票销售额的3%预缴增值税。

政策依据

1

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)

2

《国家税务总局关于发布〈纳税人跨县(市、区)提供建筑服务增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第17号)

3

《财政部 税务总局关于建筑服务等营改增试点政策的通知》(财税〔2017〕58号)

4

《国家税务总局关于发布〈纳税人转让不动产增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第14号)

5

《国家税务总局关于发布〈纳税人提供不动产经营租赁服务增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第16号)

6

《国家税务总局关于发布〈房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第18号)

7

《增值税一般纳税人纳税辅导期管理办法》(国税发〔2010〕40号)

8

《国家税务总局关于增值税小规模纳税人减免增值税等政策有关征管事项的公告》(国家税务总局公告2023年第1号)